Rahastosijoittaminen

Rahastosijoittaminen tarkoittaa arvopapereihin sijoittamista niin, että sijoittaja omistaa kokonaisten osakkeiden sijaan osuuden sijoitusrahastosta. Rahastot hajauttavat sijoittajien varat osakkeisiin tai muihin sijoitusinstrumentteihin, ja rahastoyhtiö hallinnoi sijoitusomaisuutta rahaston sisällä.

Rahastosijoittaminen on suomalaisten suosituimpia sijoitus- ja säästämismuotoja. Rahastosijoittamisen suosio perustuu rahastojen helppouteen ja vaivattomuuteen sekä siihen, että sijoittamisen voi aloittaa pienilläkin summilla. Tämän artikkelin avuin opit rahastosijoittamisen perusteet, ja voit aloittaa rahastosäästämisen jo tänään!

Sisällysluettelo

Rahastosijoittaminen ja rahastot - mitä ne ovat?

Rahastosijoittaminen on oikeastaan tilisäästämisen ja suoran osakesijoittamisen välimuoto ja sen vuoksi monille se ensimmäinen tutustuminen sijoittamiseen. Toki rahastoissakin on todella monenlaisia puolia, ja kyseessä on siksi hyvinkin monipuolinen sijoitusinstrumentti.

Sijoitusrahastot ovat rahastoyhtiön ylläpitämiä arvopapereista koostuvia rahastoja. Sijoitusrahaston varat koostuvat rahastoon sijoittaneiden sijoittajien varoista. Sijoittaja voi tulla rahaston omistajaksi ostamalla rahasto-osuuksia, jonka jälkeen sijoittaja omistaa rahastosta sijoitustaan vastaavan osuuden. Erilaisia sijoitusrahastoja on maailmanlaajuisesti kymmeniä tuhansia.

Rahastoyhtiön salkunhoitajat hallinnoivat rahaston varoja sijoittaen niitä erilaisiin omaisuusluokkiin kuten osakkeisiin, korkosijoituksiin, asuntoihin, johdannaisiin tai raaka-aineisiin riippuen rahastotyypistä. Salkunhoitajat tekevät sijoituksia rahaston sääntöjen mukaisesti.

Sijoitusrahastojen idea on siinä, että piensijoittaja pystyy hyötymään salkunhoitajien sijoitusosaamisesta pienilläkin summilla helposti ilman päänvaivaa ja omaa sijoitusosaamista. Rahastoyhtiö perii vastineeksi sijoittajilta erilaisia kuluja kuten merkintä-, lunastus- ja hallinnointipalkkioita.

Rahasijoittaminen on hyvä keino hajauttamiseen

Rahastosijoittaja saa rahastojen kautta myös hajautushyödyn pienellä summalla. Hajauttaminen on merkittävin keino laskea sijoituksen riskiä ja sijoitusrahastot ovatkin erinomainen tapa hajauttaa sijoituksia tehokkaasti.

Hajautustapoja on erilaisia:

- Ajallinen hajauttaminen

- Omaisuusluokkien välinen hajauttaminen

- Maantieteellinen hajauttaminen

- Toimialahajauttaminen

- Yhtiökohtainen hajauttaminen

Esimerkiksi kuukausisäästösopimuksen avulla sijoittaja pystyy rahastojen kautta saavuttamaan kaikki ylläolevat hajautushyödyt jo esimerkiksi 2-3 eri rahaston avulla. Jos ajatellaan pelkkää yhtä omaisuusluokkaa, esimerkiksi osakesijoittamista, hyvin hajautetun osakesalkun rakentaminen vaatii paljon pääomaa ja perehtymistä. Osakesijoittaminen tulisi tapahtua hajautetusti eri maantieteellisiin markkinoihin, eri toimialoille ja vieläpä eri yhtiöihin.

Esimerkiksi Eurooppaan sijoittavan osakerahaston kautta saa jo erinomaisen maantieteellisen, toimialakohtaisen ja yhtiökohtaisen hajautuksen, koska osakerahaston varat on saatettu sijoittaa satoihin eri yhtiöihin eri toimialoille ja eri markkinoille.

Rahastot ovat hyvä keino sijoittaa myös eksoottisempiin kohteisiin kuten vaikkapa kehittyvien maiden osakkeisiin tai tuulivoimaan.

Sijoita ETF-rahastoihin eTorossa!

Rahastojen, osakkeiden sekä muiden sijoitusvälineiden ostaminen ja säilöminen tapahtuu helposti ja turvallisesti eToron kaupankäyntialustalla. Saatavillasi on laaja valikoima erilaisia rahastoja sekä muun muassa hyödykkeitä, indeksejä sekä ETF:iä. Alla näet miten oman eToro-tilin avaaminen tapahtuu muutamassa minuutissa.

Vaihe 1. Luo oma tilisi eToroon

Siirry eToron omille sivuille ja klikkaa sivun keskeltä löytyvää Liity heti-painiketta. Tämän jälkeen eToro pyytää sinua luomaan uuden käyttäjätunnuksen ja salasanan. Voit halutessasi myös kirjautua Facebook- tai Google-tilisi avulla. Kirjautumisen jälkeen ohjaudut automaattisesti eToron kaupankäyntialustalle, jossa voit kokeilla Demo-tilin avulla, miten alusta käytännössä toimii. Leikkirahalla voit testata miten osakkeiden ostaminen tapahtuu alusta loppuun.

Vastuunvapaus: Pääomasi on vaarassa. Muut maksut ovat voimassa. Lisätietoja on osoitteessa etoro.com/trading/fees Noin {etoroCFDrisk}% piensijoittajista menettää rahaa CFD-sopimuksissa.

Vaihe 2. Vahvista tilisi ja lisää rahaa

Kun haluat siirtyä ostamaan osakkeita tai rahastoja oikealla rahalla, tulee sinun vahvistaa tilisi ja viedä rekisteröinti loppuun. Viereisen videon avulla näet helposti miten tilin vahvistus tapahtuu.

Vahvistuksen jälkeen voit tallettaa tilillesi rahaa klikkaamalla vasemmasta valikosta löytyvää Talletus-painiketta. Talletuksen voit tehdä luottokortilla, pankkisiirtona, PayPalin kautta tai pikasiirtona. Minimitalletus eToro alustalle on 50 dollaria eli runsas 51 euroa.

Vaihe 3. Osta ensimmäiset osakkeesi ja ETF-rahastosi!

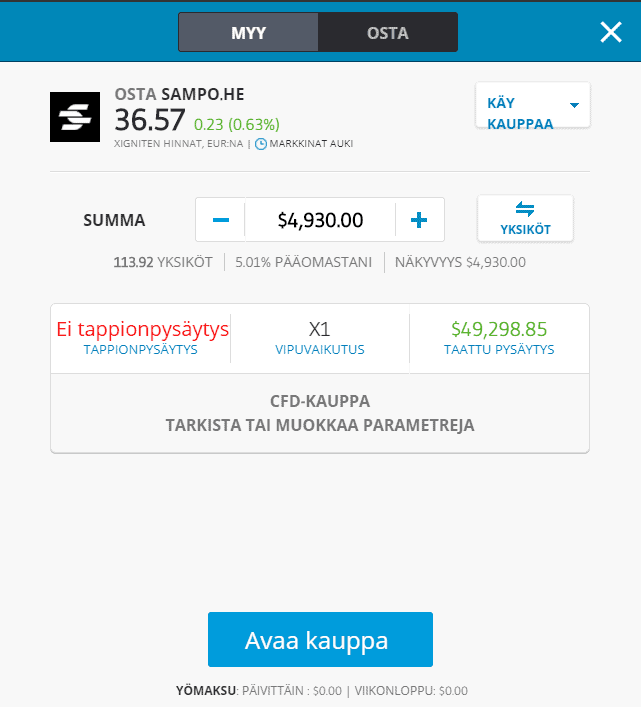

Tilin vahvistamisen ja rahansiirron jälkeen etsi haluamasi osake tai rahasto eToron alustalta yläreunassa olevan haun avulla tai selaile eri rahastoja klikkaamalla vasemmassa palkissa olevaa Käy kauppaa markkinoilla ja valitse joko Indeksit tai ETF:t. Kun löydät haluamasi osakkeen, klikkaa Käy kauppaa -painiketta ja eteesi avautuu ostolomake (ks. viereltä).

Ostolomakkeeseen voit asettaa haluamasi kauppasumman, jolla haluat kyseisen yhtiön osakkeita ostaa. Tämän jälkeen voit päättää käytätkö ostossa vipuvoimaa vai et. Lopuksi klikkaa Avaa kauppa -painiketta ja olet tehnyt ensimmäisen osakkeesi (kauppa toteutuu pörssin ollessa auki)!

Pääomasi on vaarassa. Muut maksut ovat voimassa.

{etoroCFDrisk}% piensijoittajista menettää rahaa käydessään kauppaa CFD:llä tämän palveluntarjoajan kanssa. Sinun tulee harkita tarkasti, onko sinulla varaa ottaa suuri riski menettää rahasi. Lisätietoja on osoitteessa etoro.com/trading/fees

Vastuuvapauslauseke: eTorossa voit sijoittaa myös CFD-, eli hinnanerotussopimuksiin (viputuotteet). Ne ovat monimutkaisia sijoitustuotteita, joissa on

aina riskinä pääoman menettäminen vipuvaikutuksen vuoksi. Noin {etoroCFDrisk}% piensijoittajista menettää rahaa hinnanerotussopimuksien kanssa. Sinun tulee arvioida,

ymmärräthän sijoitustuotteiden toimintalogiikan ja onko sinulla varaa menettää rahaa.

Rahastot jakautuvat kahteen pääluokkaan

- Aktiiviset rahastot

- Passiiviset indeksirahastot

Aktiivisissa rahastoissa rahaston salkunhoitotiimi tutkii rahaston kohdemarkkinoita aktiivisesti ja tekee sijoituspäätöksiä sen mukaan. Aktiivisesti hoidetuilla rahastoilla on omanlainen sijoitusstrategia ja analyysiensä perusteella ne pyrkivät voittamaan vertailuindeksin eli kohdemarkkinan kesimääräisen tuoton. Rahastosijoittaminen aktiivisesti hoidettuihin rahastoihin on menestyksekästä silloin, kun salkunhoitotiimi tai salkunhoitaja onnistuu sijoituspäätöksissään hyvin.

Aktiivisten rahastojen hoitaminen vaatii työpanoksia, joten ne perivät sijoittajilta palkkion, yleensä n. 1-2% vuotuista hallinnointipalkkiota. Jotkut aktiiviset rahastot saattavat periä pelkästään tai hallinnointipalkkion lisäksi tuottosidonnaista palkkiota, jota peritään rahaston tuoton perusteella.

Passiiviset indeksirahastot nimensä mukaisesti ovat passiivisesti hoidettuja eli rahastoyhtiö ei tee sijoituspäätöksiä aktiivisesti. Passiivisten rahastojen tavoitteena ei ole voittaa kohdemarkkinoita vaan ne seuraavat kohdemarkkinan indeksiä. Passiivisten indeksirahastojen avulla sijoittajan on siis mahdollista saada markkinoiden keskimääräinen tuotto.

Passiiviset rahastot perivät selvästi pienempiä kuluja kuin aktiiviset rahastot, yleensä vuotuinen hallinnointipalkkio on n. 0-0,5%. Useiden tutkimusten mukaan rahastojen pitkän aikavälin tuotot ovat keskimäärin olleet sitä paremmat mitä pienempiä kuluja rahasto perii. Indeksirahastot saattavat siis olla paras mahdollinen valinta pitkäjänteiselle osakesäästäjälle.

”Rahastojen pitkän aikavälin tuotot ovat keskimäärin olleet sitä paremmat mitä pienempiä kuluja rahasto perii”

Rahastotyypit

Siinä missä me jaoimme sijoitusrahastot edellisessä kappaleessa kahteen eri luokkaan sijoitusrahastolaki jakaa myös rahastot kahteen luokkaan, joskin hieman eri tavalla. Sijoitusrahastolain mukaan rahastot jaetaan sijoitusrahastodirektiivin mukaisiin rahastoihin sekä erikoissijoitusrahastoihin.

Mitä tämä kahtiajako sitten tarkoittaa rahastosijoittamisen näkökulmasta? Yksinkertaisesti sitä, että direktiivin mukaisten rahastojen tulee noudattaa lain asettamia sääntöjä mm. riskin hajauttamiseen liittyen, kun taas erikoissijoitusrahastojen ei tarvitse näitä sääntöjä sijoitustoiminnassaan noudattaa vaikka toki nekin hajauttavat sijoituksiaan.

Sijoitusrahastodirektiivin mukaisten rahastojen eli UCITS-rahastojen pitää hajauttaa sijoitukset vähintään 16 eri kohteeseen, kun taas erikoissijoitusrahastojen ei tarvitse.

Yleisimmät rahastotyypit

- Osakerahastot

- Korkorahastot selitteet perään tähän

- Yhdistelmärahastot

- Indeksirahastot

- ETF-rahasto eli indeksiosuusrahasto

- Rahastojen rahastot

- Vipurahastot

- Hedge-rahastot

- Metsärahastot

- Asuntorahastot

Yläpuolella olevan jaottelun lisäksi rahastot jakautuvat erilaisiin rahastoihin vielä omaisuusluokan sisälläkin. Esimerkiksi osakerahasto voi sijoittaa vaikkapa pelkkiin suomalaisiin pörssiosakkeisiin, Eurooppaan, Amerikkaan tai vaikkapa kehittyviin maihin. Osakerahasto saattaa myös sijoittaa tietyille toimialoille tai vaikkapa pelkästään pieniin tai suuriin yrityksiin.

Korkorahastot mielletään yleensä matalariskisiksi, mutta niissäkin rahastojen tuotto-odotukset ja riskit voivat erota toisistaan merkittävästikin. Lyhyen koron rahastot ovat riskeiltään maltillisempia siinä missä pitkän koron rahastot tavoittelevat kovempaa tuottoa kovemmalla riskillä. Yhdistelmärahastot taas voivat sijoittaa sekä korkoihin että osakkeisiin.

Tutustu lisää erilaisiin sijoitusrahastoihin.

Tuotto- vai kasvuosuusrahasto?

Rahastoilla voi lisäksi olla myös erilaisia osuuksia, tyypillisimmin tuotto- ja kasvuosuuksia. Tuotto-osuusrahastoissa sijoittajalle maksetaan säännöllistä tuottoa voitto-osuudesta suoraan pankkitilille. Tuotto-osuusrahastot sopivat sijoittajille, jotka haluavat tai tarvitsevat sijoituksistaan säännöllistä kassavirtaa, kuten joillekin yhteisöille.

Tuotto-osuusrahastojen hyödyt ovat lähinnä siinä, että tuotto-osuuksista ei tarvitse maksaa lunastuspalkkiota, jota kasvuosuusrahastojen lunastuksista tarvitsee maksaa. Tuotosta maksetaan kuitenkin pääomatuloveroa. Piensijoittajien keskuudessa tuotto-osuudet ovat todella harvinaisia.

Kasvuosuusrahastoissa rahaston tuottoja eli osinkoja, korkotuloja tai myyntivoittoja ei makseta rahaston osuudenomistajille vaan tuotot sijoitetaan uudelleen. Kasvuosuuksien suurin hyöty piilee siinä, että rahaston ei tarvitse maksaa tuotoistaan veroja, joten se voi sijoittaa esimerkiksi osingot kokonaan uudelleen. Rahaston omistaja saa näin siirrettyä verotusta eteenpäin ja saa näin hyödynnettyä korkoa korolle –ilmiötä.

Kasvuosuuden omistaja maksaa veroja siis vasta siinä vaiheessa, kun lunastaa sijoituksensa. Mikäli sijoitus on tappiollinen, saa osuuden omistaja vähentää luovutustappion verotuksessaan toisin kuin tuotto-osuuden omistaja joutuu maksamaan veroa vuosittaisista tuotto-osuuksista.

Kasvuosuusrahastot sopivatkin parhaiten pitkän aikavälin rahastosijoittajalle, joka ei tarvitse sijoituksistaan säännöllistä tulovirtaa.

Miten rahastojen arvot määräytyvät?

Kuten Pörssisäätiön erinomaisessa sijoitusrahasto-oppaassa sanotaan, ”Rahaston arvo määräytyy sen omistamien arvopapereiden tai muiden sijoituskohteiden markkina-arvojen perusteella. Rahaston arvon perusteella lasketaan yksittäisen rahasto-osuuden arvo. Suomalaisissa sijoitusrahastoissa arvo lasketaan pääsääntöisesti jokaisena pankkipäivänä.”

Rahastojen arvonkehitykseen vaikuttaa myös rahaston sijoituskohteiden tuotot kuten osingot ja korkotulot, jotka rahasto aina sijoittaa uudelleen mikä kasvattaa rahaston arvoa.

ETF-rahastot (engl. Exchange Traded Fund) eli pörssinoteeratut rahastot tekevät poikkeuksen yllä olevaan. ETF-rahastot on listattu pörssiin eli niillä käydään kauppaa samoin kuin pörssiosakkeilla. ETF-rahastojen arvo määräytyy kuten osakkeillakin eli sen mukaan millä hinnalla niillä on viimeksi tehty kauppaa. Aloita sijoittaminen ETF-rahastoihin eTorossa!

Vastuuvapaus: Pääomasi on vaarassa. Muita maksuja sovelletaan. Lisätietoja löydät osoitteesta: https://www.etoro.com/trading/fees/

Millaista tuottoa rahastosijoittamisella voi saada?

Rahastosijoittaminen on pitkäjänteistä puuhaa eikä sijoitusrahastoista ole odotettavissa äkkirikastumista. Rahastot sopivat kuitenkin erittäin hyvin pitkäaikaiseen sijoittamiseen ja säästämiseen.

Rahaston tuotto-odotus vaihtelee rahaston sijoitusstrategian mukaan ja tuotto-odotus heijastaa aina myös suurempaa riskiä. Osakerahastojen keskimääräiset pitkän aikavälin tuotot ovat olleet kulujen jälkeen yleensä n. 5-8%. Korkorahastojen tuotto-odotukset ovat maltillisemmat, yleensä n. 2-4%. Yhdistelmärahastoilta voi odottaa keskimäärin n. 3-6% vuosituottoa.

Keskimääräiset tuotot eivät kuitenkaan tarkoita sitä, että rahastot tuottaisivat tasaisesti joka vuosi. Voi olla, että talouskriisien aikana rahastot tekevät tappiota, ja sitten taas nousukaudella tuottavat yli keskiarvon. Rahastojen tuotot vaihtelevat paljon rahastoittain ja rahaston tuotto perustuu aina salkunhoitotiimin tekemän sijoitusstrategian toimivuuteen.

Rahastosijoittaminen vai osakkeet?

Yksinkertaistettuna rahastoihin kannattaa sijoittaa jos haluaa helppoutta, turvallisuutta ja/tai hajautushyötyjä. Suorat osakkeet taas saattavat sopia paremmin aktiivisille sijoittajille tai heille, jotka haluavat tavoitella parempaa tuottoa ja välttää rahaston kulut. Rahastosijoittajan ei tarvitse seurata valitsemiaan osakkeita ja lukea pörssiuutisia – rahastoihin sijoittaminen on tyypillisesti melko passiivista ja vähemmän hektistä.

Suoran osakesijoittamisen hyödyt ja miinuspuolet

- Pystyy kontrolloimaan sijoituksia

- Hyvällä osakevalinnalla mahdollisuus kovempiin tuottoihin

- Vältyt rahastojen kuluilta

- Osakesijoittaminen on jännittävämpää ja mielenkiintoista

- Riski on suurempi – sijoitukset tulisi hajauttaa riittävän hyvin riskin madaltamiseksi

- Markkinoita olisi hyvä seurata aktiivisemmin

- Pääomat pitää olla suuremmat

Rahastosijoittamisen hyödyt ja miinuspuolet

- Helppoa ja huoletonta

- Pystyy aloittamaan pienilläkin summilla

- Rahastojen kautta saa hyvät hajautushyödyt

- Rahastojen verovapaus tuo veroetuja

- Rahaston perimät kulut syövät tuottoa

- Et pysty kontrolloimaan sijoituksia

- Tuottomahdollisuudet ovat pienemmät

Rahastojen kulut

Rahastosijoittajan pitkän aikavälin tuottoon vaikuttaa rahaston sisältämien arvopapereiden tuotto, mutta hyvin vahvasti myös rahaston perimät kulut. Rahastot saattavat periä seuraavanlaisia kuluja sijoittajilta:

- Merkintäpalkkio

- Lunastuspalkkio

- Vuotuinen hallinnointipalkkio

- Tuottosidonnainen palkkio

Rahastot perivät kuluja kattamaan niiden hallinnoinnista (henkilöstökulut, kaupankäyntikulut jne.) aiheutuvia kustannuksia sekä tietysti myös palkkiotuottojen vuoksi. Rahastot ovat rahastoyhtiöiden bisnes, joten hyvästä palvelusta tarvitsee maksaakin.

Rahastojen kulut voivat erota toisistaan merkittävästikin. Yleensä palkkiotaso on riippuvainen rahaston aktiivisuudesta. Matalimpia palkkioita perivät yleensä etf-rahastot, indeksirahastot ja korkorahastot. Korkeampia palkkiota perivät taas aktiivisesti hoidetut osakerahastot, hedgerahastot, vipurahastot ja asuntorahastot.

Monissa tutkimuksissakin on kerrottu, että rahaston aktiivinen hallinnointi ja siitä seuraavat korkeat kulut eivät näy sijoittajan saamassa tuotossa positiivisesti, vaan jopa päinvastoin. Eli keskimäärin on todennäköisintä, että sijoittaja saa sitä parempaa pitkän aikavälin kokonaistuottoa mitä vähemmän kuluja rahasto perii. Toki poikkeuksiakin on.

Millaisia palkkioita rahastot sitten perivät? Merkintä- ja lunastuspalkkiot ovat yleensä n. 0-2% sijoitettavasta tai lunastettavasta summasta. Vuotuiset hallinnointipalkkiot ovat taas kesimäärin noin. 0,5-3%. Tuottosidonnainen palkkio saattaa olla määritelty esimerkiksi siten, että rahasto perii vaikkapa 25% palkkiota siitä osuudesta minkä verran se tuottaa enemmän kuin jokin vertailuindeksi.

Kukin voi laskea, että millainen tuottoero rahastolla pitää olla jos toinen rahaston perii 0,5% ja toinen 3% vuosittaista hallinnointipalkkiota. Jos ajatellaan, että passiivinen etf-rahasto perii 0,5% ja aktiivinen osakerahaston 3% palkkiota ja molempien tuotto ennen kuluja on 7%. Tällöin etf-rahaston nettotuotto on 6,5% ja osakerahaston vain 4%. Pitkällä aikavälillä tästä palkkioerosta syntyy iso summa korkoa korolle –vaikutuksen myötä.

On olemassa myös täysin kuluttomia rahastoja sillä Nordnetissa kuluttomia indeksirahastoja, jotka tunnettiin vielä hetki sitten myös ”Superrahastoina”, joissa ei siis ole ollenkaan kustannuksia. Lisää Superrahastoista tai kuukausisäästämisen aloittamisesta voit lukea täältä.

Rahaston kuluilla on suuri vaikutus tuottoon pitkällä aikavälillä.

Täysin kuluttomat rahastot

Käytännössä kaikki rahastot perivät sijoittajilta kuluja, mutta löytyy myös rahastoja, jotka eivät peri sijoittajilta minkäänlaisia kuluja. Nordnetin Indeksirahastot (aiemmin Nordnetin Superrahastot) ovat täysin kuluttomia.

Nämä Nordnetin Superrahastot ovat indeksirahastoja, jotka sijoittavat pohjoismaisten pörssien vaihdetuimpiin osakkeisiin. Superrahastoja on yhteensä neljä ja ne sijoittavat Suomeen, Ruotsiin, Norjaan ja Tanskaan.

Miksi rahastot ovat kuluttomia? Tässä ei ole mitään koiraa haudattuna vaan kyseessä on puhdas markkinointikikka. Kuluttomat rahastot ovat Nordnetin keino saada palveluun lisää käyttäjiä, jotka mahdollisesti sitten käyttäisivät Nordnetin maksullisia palveluita.

Tutustu lisää Nordnetin kuluttomiin Indeksirahastoihin.

Rahastosijoittamisen verotus

Rahastosijoittaminen kuuluu pääomatuloverotuksen piiriin eli rahastosijoittaja maksaa joko 30%-34% pääomatuloveroa saamastaan tuotosta. Vero maksetaan siis vain pelkästään tuotosta, ei koko lunastettavasta summasta. Esimerkiksi jos olet sijoittanut 1000 euroa ja lunastat 5 vuoden päästä 1500 euroa, maksat 500 euron voitto-osuudesta pääomatuloveroa.

Pääomatuloveroa maksetaan vuonna 2020 30% 30 000 euroon asti ja sen ylittävältä osalta 34%. Rahastosijoittaja ei maksa veroa pienistä luovutuksista ollenkaan, kriteeri on alle 1000 luovutukset yhden kalenterivuoden aikana.

Rahastosijoittamisen verohyötynä tulee se, että rahasto ei joudu maksamaan veroa sijoitustensa tuotoista kuten yksityishenkilö. Rahastosijoittajan veronmaksu siis siirtyy vasta rahaston lunastushetkeen.

Rahastosijoittamisen riskit

Kaikkeen sijoittamiseen liittyy riskejä, sama pätee rahastoihin. Lähtökohtaisesti rahastot ovat riskiltään pienempiä kuin sijoittaminen itse kyseiseen omaisuusluokkaan. Esimerkiksi suorien pörssiosakkeiden ostaminen on riskipitoisempaa kuin sijoittaa osakerahastoon. Tämä perustuu rahaston kautta saatavaan hajautukseen, koska rahasto saattaa jakaa sijoituksensa eri maihin, eri toimialoille ja yli 100 eri yhtiöön.

Rahastot voidaan riskitason mukaan kolmeen eri ryhmään:

- Matalin riski: Korkorahastot

- Keskitasoinen riski: Indeksirahastot, ETF-rahastot, asuntorahastot, yhdistelmärahastot

- Korkea riski: osakerahastot, hedgerahastot ja vipurahastot

Tokikin rahastoissa on paljon eroja. Lyhyen koron rahaston on riskiltään matalin. Sitten taas esimerkiksi kehittyvien maiden osakkeisiin sijoittava hedgerahasto on riskiltään erittäin korkea. Riski peilaa aina myös rahaston tuotto-odotusta.

Riskiä voi pienentää hajauttamalla sijoitukset ajallisesti esimerkiksi kuukausisäästämällä ja tekemällä sijoituksia useisiin erityyppisiin rahastoihin.

Miten valitsen sopivan rahaston?

Rahaston valinta tulee oikeastaan kyseeseen sen jälkeen, kun on tehty sijoitussuunnitelma ja valittu omaisuusluokat ja markkinat minne halutaan sijoittaa. Rahastoja on olemassa kymmeniä tuhansia, joten valinnanvaraa riittää. Joukko kuitenkin suppenee hyvin nopeasti, kun vaihtoehtoja rajataan omaisuusluokan ja muiden tekijöiden perusteella.

Rahaston valinta tulee oikeastaan kyseeseen sen jälkeen, kun on tehty sijoitussuunnitelma ja valittu omaisuusluokat ja markkinat minne halutaan sijoittaa. Rahastoja on olemassa kymmeniä tuhansia, joten valinnanvaraa riittää. Joukko kuitenkin suppenee hyvin nopeasti, kun vaihtoehtoja rajataan omaisuusluokan ja muiden tekijöiden perusteella.

Miten sitten valitsen hyvän rahaston? Morningstar on kansainvälinen analyysiyhtiö, joka ylläpitää omaa luokitustaan rahastoista. Morningstar antaa rahastoille erilaisiin kriteereihin perustuen tähtiluokituksen 1-5 asteikolla sekä antaa muutenkin paljon tietoa erilaisista rahastoista.

Rahaston valintaan vaikuttavia tekijöitä:

- Historiallinen tuotto

- Rahaston strategia

- Salkunhoitotiimi

- Rahaston kulut

- Vastuullisuus ja ilmastoarvot

- Eettisyys

Vinkkejä rahaston valintaan:

- Pyri valitsemaan mahdollisimman matalakuluinen rahasto

- Suosi rahastoja, joihin salkunhoitaja tai rahastoyhtiö on sijoittanut myös omaa rahaa

- Jos valitset aktiivisesti hoidetun rahaston, älä valitse vertailuindeksiä seuraavaa rahastoa

- Älä valitse rahastoa, joka sijoittaa toisin rahastoihin, koska maksat tällöin tuplapalkkioita

- Suosi rahastoja, joissa rahaston sijoitusstrategia on mahdollisimman selkeä

Historiallisiin tuottoihin kannattaa myös perehtyä, mutta aiempi tuotto ei välttämättä kerro tulevaisuudesta mitään. Pyri saamaan käsitys siitä, että perustuuko aiempi hyvä tuotto toimialan tai markkinan yleiseen kehitykseen vai salkunhoitotiimi strategian onnistumiseen. Huonosti tuottanut rahastokin voi olla erittäin hyvä, sillä kyseinen kohdemarkkina on saattanut olla laskussa, mutta salkunhoitaja on silti voinut onnistua saamaan vertailuindeksiä parempaa tuottoa matalalla riskitasolla.

Kenelle rahastosijoittaminen sopii?

Rahastovalikoima on niin laaja ja rahaston hyödyt selvät, joten ei ole ihme, että rahastosijoittamisen suosio on ollut kovassa kasvussa koko 2000-luvun ajan.

Rahastosijoittamisen voi sopia sinulle jos:

- Haluat aloittaa säästämisen pienillä summilla

- Haluat helppoutta ja vaivattomuutta

- Tavoittelet tilisäästämistä parempaa tuottoa

- Et halua käyttää aikaa markkinoiden seuraamiseen ja sijoituskohteiden analysointiin

- Haluat hajauttaa sijoituksiasi markkinoille, joille suorien sijoitusten tekeminen olisi hankalaa itse (esimerkiksi kehittyvien maiden osakemarkkinat)

- Haluat säästää lapselle tuottavasti

Yhteenveto rahastosijoittamisesta

- Rahastosijoittaminen on suomalaisten yleisin sijoitusmuoto

- Rahastot koostuvat sijoittajien varoista, joita rahastoyhtiöt hallinnoivat

- Rahastot ovat tilisäästämisen ja suoran (osake)sijoittamisen välimuoto

- Rahastosijoittaminen on helppoa ja vaivatonta

- Rahastosijoittamisen riskit ovat pienemmät kuin suoran osakesijoittamisen

- Rahastosijoitusten tuotot ovat pääomatuloveron alaisia

Lue myös:

- Sijoitusrahastot ja rahastotyypit – Näin valitset oikean sijoitusrahaston

- ETF-rahastot ja niihin sijoittaminen

- Osakesijoittamisen aloittaminen – miten ostaa osakkeita?

- Osakkeet ja verotus – Kuinka myyntivoittojen ja osinkojen verotus toimii?

- Käy kauppaa osakkeilla, valuutoilla ja hyödykkeillä

- Helppokäyttöinen ja selkeä alusta – yli 20 milj. käyttäjää

- Saatavilla suomenkielisenä

- Tilin avaaminen on ilmaista ja osakkeissa 0% palkkio (muita palkkioita saatetaan periä)

- Kokeile demotilaa – Demotila on riskitön tapa oppia, miten alusta toimii

Vastuuvapauslauseke: eTorossa voit sijoittaa myös CFD-, eli hinnanerotussopimuksiin (viputuotteet). Ne ovat monimutkaisia sijoitustuotteita, joissa on

aina riskinä pääoman menettäminen vipuvaikutuksen vuoksi. Noin {etoroCFDrisk}% piensijoittajista menettää rahaa hinnanerotussopimuksien kanssa. Sinun tulee arvioida,

ymmärräthän sijoitustuotteiden toimintalogiikan ja onko sinulla varaa menettää rahaa.

Usein kysytyt kysymykset

Rahastosijoittamisen voi aloittaa vain jopa 15 eurolla kuukaudessa. Useat suosivat Nordnetiä.

Kyllä. Rahastosijoittamisen voi lopettaa milloin tahansa ja rahat voi lunastaa pois halutessaan. Rahat tulevat tilille yleensä seuraavan arkipäivän aikana.

Kyllä. Rahastosäästäminen lapsille onkin yleistä ja järkevää esimerkiksi tilisäästämiseen verrattuna, koska säästöaika on yleensä pitkä, jopa 18 vuotta. Lapselle säästäminen edellyttää molempien huoltajien suostumusta.