Inflaatio ja korkojen nousu 2024

Inflaatio ja korkojen nousu ilmiönä ovat mietityttäneet sijoittajia lähivuosina. Sijoittajat sekä kuluttajat olivat jo tottuneet hyvin alhaisiin korkotasoihin, ja korkojen nousu kauhistuttaa monessa mielessä. Myös inflaatio on pysynyt maltillisena, joten tällä hetkellä tilanne saattaa tuntua monesta jopa kaoottiselta. Miten sitten sijoittajana voi selvitä inflaatio ja korkojen nousu vaikutuksesta? Näihin paneudumme tällä sivulla.

Vastuuvapaus: Nollapalkkio tarkoittaa, että positiota avattaessa tai suljettaessa ei veloiteta välityspalkkiota. Ei koske shortattuja tai vivutettuja positioita. Muita maksuja voidaan soveltaa. Pääomasi on vaarassa. Muut maksut ovat voimassa. Lisätietoja: etoro.com/trading/fees

Sisällysluettelo

Sijoitukset, inflaatio ja korkojen nousu

Inflaatio on pysynyt suhteellisen matalalla tasolla viimeisten vuosien aikana, mutta vuoden 2021 lopulla alkoi esiintymään jo merkkejä inflaation kiihtymisestä. Inflaatio ja korkojen nousu tilanne kuitenkin tuntui pahenevan, kun helmikuun 2022 lopussa tilanne Ukrainassa eskaloitui sodaksi. Sota on tähän mennessä aiheuttanut paljon talousvaikeuksia, ja energian hinta on ollut suuressa nousussa. Maaliskuussa 2022 inflaatio nousi 5.8 prosenttiin ja suurimpia inflaation aiheuttajia ovat olleet ruoka sekä energia.

Tammikuussa 2023 julkistettiin Suomen joulukuun 2022 inflaatiolukema, joka oli 9,1%. Edellisen kerran inflaatio on ollut Suomessa näin korkea vuoden 1983 lokakuussa, jolloin inflaatio oli 9,2%.

Onko sota sitten ainoa tekijä, ja miten on mahdollista, että inflaatio ja korkojen nousu merkkejä nähtiin jo 2021 vuoden lopulla? No, koronapandemian alkaessa monet valtiot aloittivat elvytystoimia, jonka vuoksi tällä hetkellä kierrossa on suhteellisen paljon rahaa. Samaan aikaan sota saattaa aiheuttaa toimitusvaikeuksia tuotantoketjuihin, jonka seurauksena hyödykkeiden ja palveluiden hinnat nousevat. Täten siis monet tapahtumat ja sekava maailmantilanne ovat ajaneet talouden inflaatio- ja korkojen nousu tilanteeseen.

Monet analyytikot ennustivat nollakoron olevan uusi normaali – näin ei kuitenkaan tainnut käydä. Etenkin Fed korkopäätökset vuonna 2022 (Fed eli Federal Reserve System) vaikuttivat sijoittajien käyttäytymiseen. USA:n keskuspankki korotti ohjauskorkoa useaan otteeseen ja myös alkuvuonna on korotuksia on odotettavissa. Korkojen nousun todennäköisyys vielä entisestään on siis suuri.

Fed:in liikkeet vaikuttavat paljon sijoittajien liikkeisiin osakemarkkinoilla.

Euribor on ollut miinuksen puolella vuodesta 2016 – kunnes huhtikuussa 2022 se nousi ensimmäistä kertaa plussan puolelle moneen vuoteen. Tuolloin kyseessä oli hyvin pieni, sadasosaprosenttien nousu. Tällä hetkellä tammikuussa 2024 12kk Euribor on jo 3,553 (31. tammikuuta).

Euribor on euroalueen rahamarkkinoiden viitekorko, joka toimii yleisesti lainojen ja talletusten viitekorkona. Suuri osa esimerkiksi suomalaisten lainoista on sidottu 12 kuukauden Euriboriin, tarkoittaen sitä, että lainan korko vaihtuu 12 kuukauden välein.

Osta osakkeita eTorossa – välityspalkkio 0€!

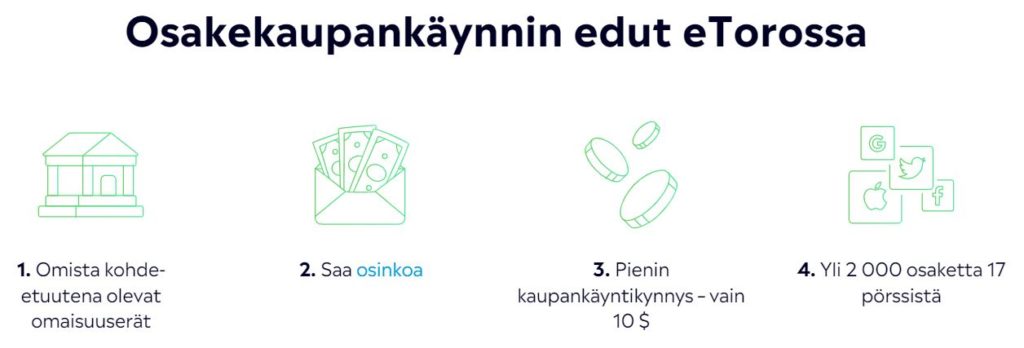

Osakkeiden ja muiden sijoitusvälineiden ostaminen ja säilöminen tapahtuu helposti ja turvallisesti suositulla eToron kaupankäyntialustalla. Saatavillasi on laaja valikoima eri osakkeita, kuten myös hyödykkeitä, indeksejä sekä ETF:iä. Alla näet miten voit avata oman eToro-tilin muutamassa minuutissa.

Huom! eTorossa voit ostaa osakkeita 0€ välityspalkkiolla. Sijoita kotimaisiin tai ulkomaisiin osakkeisiin.

Vaihe 1. Luo oma tilisi eToroon

Siirry eToron omille sivuille ja klikkaa sivun keskeltä löytyvää Liity heti–painiketta. Tämän jälkeen eToro pyytää sinua luomaan uuden käyttäjätunnuksen ja salasanan. Voit halutessasi myös kirjautua Facebook- tai Google-tilisi avulla.

Kirjautumisen jälkeen ohjaudut automaattisesti eToron kaupankäyntialustalle, jossa voit kokeilla Demo-tilillä, miten alusta käytännössä toimii. Leikkirahalla voit testata miten osakkeiden ostaminen tapahtuu alusta loppuun.

Vastuunvapaus: Pääomasi on vaarassa. Muut maksut ovat voimassa. Lisätietoja on osoitteessa etoro.com/trading/fees

Vaihe 2. Vahvista tilisi ja lisää rahaa

Kun haluat siirtyä ostamaan osakkeita oikealla rahalla, tulee sinun vahvistaa tilisi ja viedä rekisteröinti loppuun. Viereisen videon avulla näet helposti miten tilin vahvistus tapahtuu.

Vahvistuksen jälkeen voit tallettaa tilillesi rahaa klikkaamalla vasemmasta valikosta löytyvää Talletus-painiketta. Talletuksen voit tehdä luottokortilla, pankkisiirtona, PayPalin kautta tai pikasiirtona. Minimitalletus eToro alustalle on 50 dollaria eli runsas 51 euroa.

Vaihe 3. Osta ensimmäiset osakkeesi 0€ välityspalkkiolla!

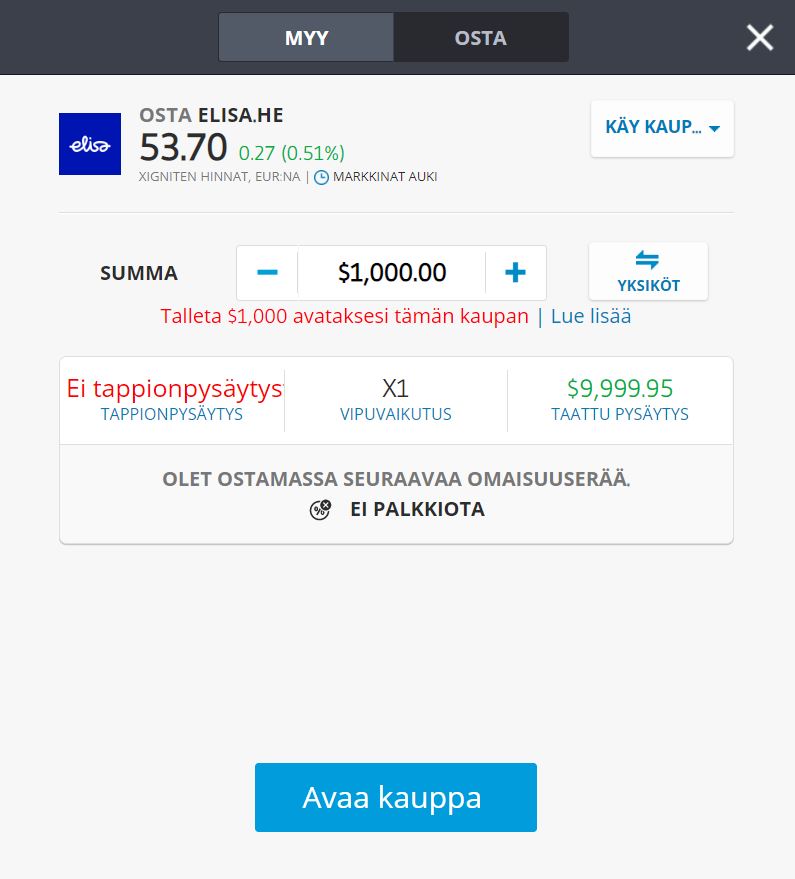

Tilin vahvistamisen ja rahansiirron jälkeen etsi haluamasi osake eToron alustalta yläreunassa olevan haun avulla esim. Amazon tai Elisa. Kun löydät haluamasi osakkeen, klikkaa Käy kauppaa -painiketta ja eteesi avautuu ostolomake (ks. viereltä).

Ostolomakkeeseen voit asettaa haluamasi kauppasumman, jolla haluat kyseisen yhtiön osakkeita ostaa. Tämän jälkeen voit päättää käytätkö ostossa vipuvoimaa vai et. Jos et käytä vipuvoimaa, tarkoittaa tämä, että omistat ostamasi yhtiön osakkeet ja olet oikeutettu saamaan mm. osinkoa jos yhtiö sellaista jakaa. Jos päätät hyödyntää vipuvoimaa, silloin et omista kyseisen yhtiön osakkeita, vaan käyt CFD-kauppaa, jolloin voit hinnanerotussopimuksen avulla hyötyä osakkeen hinnanmuutoksesta.

Lopuksi klikkaa Avaa kauppa -painiketta ja olet tehnyt ensimmäisen osakkeesi (kauppa toteutuu pörssin ollessa auki).

Muista, että sijoittamiseen liittyy aina riskiä ja pääomasi on vaarassa. Muut maksut ovat voimassa. Lisätietoja on osoitteessa etoro.com/trading/fees

{etoroCFDrisk}% piensijoittajista menettää rahaa käydessään kauppaa CFD:llä tämän palveluntarjoajan kanssa. Sinun tulee harkita tarkasti, onko sinulla varaa ottaa suuri riski menettää rahasi.

Vastuuvapauslauseke: eTorossa voit sijoittaa suoriin osakkeisiin ja myös CFD-, eli hinnanerotussopimuksiin (viputuotteet). Viputuotteet ovat monimutkaisia sijoitustuotteita, joissa on

aina riskinä pääoman menettäminen vipuvaikutuksen vuoksi. Noin {etoroCFDrisk}% piensijoittajista menettää rahaa hinnanerotussopimuksien kanssa. Sinun tulee arvioida,

ymmärräthän sijoitustuotteiden toimintalogiikan ja onko sinulla varaa menettää rahaa.

Miksi korkoja nostetaan?

Korkojen ohjaus on keskuspankin, Euroopan tapauksessa keskuspankkien, tärkeä tehtävä. Keskuspankit siis päättävät rahapolitiikasta, ja rahapolitiikan päätavoitteena on hintavakauden ylläpitäminen. Ohjauskorko on keskuspankin määrittämä korkotaso, jolla rahaa lainataan pankeille – ja pankit sitten lainaavat tätä rahaa eteenpäin asiakkaille. Tyypillisesti korkeampi korko laskee lainanottoa, kulutusta ja investointihalukkuutta. Inflaatio ja korkojen nousu siis kulkevat käsikädessä. Vaikka korkojen nousu voi vaikuttaa epäedulliselta ilmiöltä sijoittajalle, voit nähdä tässä myös hyviä puolia.

Miksi inflaatio nostaa korkoja?

Aloitetaan siitä, mikä inflaatio on. Inflaation vallitessa tavaroiden ja palveluiden hinnat nousevat, ja saman aikaisesti rahan arvo laskee, eli yhdellä eurolla saat vähemmän kuin aikaisemmin. Vuosittainen noin kahden prosentin inflaatio onkin usein keskuspankkien tavoitteena talouskasvun vuoksi, sillä myöskään hintojen laskeminen ei ole taloudelle eduksi. Korkeampi inflaation kasvu saattaa kuitenkin iskeä tavallisiin ihmisiin, sillä esimerkiksi palkat eivät nouse kiihtyneen inflaation kanssa samaan tahtiin. Ilmiö saattaa lisätä kysyntää lisärahoitukselle, jolloin oleellisesti myös lainarahan hinta nousee.

Inflaation kiihtyessä ohjauskoron nostaminen on tyypillinen keino hillitä inflaatiota. Inflaatiota voidaan hidastaa vähentämällä liikkeellä olevan rahan määrää. Käytännössä tämä toimii siten, että kun korot ovat korkeammat, lainan kysyntä laskee. Ihmiset myös vähentävät kulutusta, jolloin hinnat palautuvat hiljalleen samalle tasolle kysynnän kanssa.

Mihin kannattaa sijoittaa kun korot nousevat?

Inflaatio ja korkojen nousu tilanteessa sijoittajille suositellaan yleensä arvoyhtiöihin sijoittamista. Arvo-osakkeeksi nimitetään yleensä osaketta, jonka hinta on alhainen verrattuna yhtiön arvoon. Arvoyhtiöiden määrittelemiseksi käytetään usein esimerkiksi P/B- tai P/E-tunnuslukua. Tämän lisäksi myös laatuyhtiöt saattavat olla turvallisempi vaihtoehto, kuin kasvuyhtiöt. Sijoittajat pyrkivät siirtämään katseensa korkojen noustessa enemmän yhtiöiden taloudelliseen suoriutumiseen, jolloin juurikin laatuyhtiön tase voi näyttää paremmalta.

Historiallisesti parhaiten tarkastellen eri toimialoja on pärjännyt rahoitussektori, sillä korkotason nousu parantaa pankkien ”tuloa”. Tällä tarkoitetaan sitä, että pankkihan tekee rahaa lainaamalla, ja koska korko on lainarahan hinta, saavat pankit enemmän voittoa korkojen ollessa korkeammalla. Korkojen noustessa sijoittajat usein painottavat vielä pankkeja, joiden toiminta keskittyy nimenomaan lainaamiseen enemmän kuin esimerkiksi investointipankkitoimintaan.

Korkojen nousu voi heittää osakesijoittajien sijoituspreferenssit ylösalaisin. Alhaisen korkotason vuoksi esimerkiksi korkosijoitukset eivät vain ole olleet kannattavia sijoituksia, ja täten sijoittajat ovat pitäneet varansa tiiviisti kiinni osakemarkkinoilla. Toisaalta, jos korot nousevat tarpeeksi kauan, voivat ne alkaa vaikuttaa myös houkuttavalta sijoituskohteelta, sillä parhaimmassa tai pahimmassa tapauksessa näistä saa itselleen paremman tuoton.

Vastuuvapaus: Nollapalkkio tarkoittaa, että positiota avattaessa tai suljettaessa ei veloiteta välityspalkkiota. Ei koske shortattuja tai vivutettuja positioita. Muita maksuja voidaan soveltaa. Pääomasi on vaarassa. Muut maksut ovat voimassa. Lisätietoja: etoro.com/trading/fees

Mitä sijoituksia inflaatio ja korkojen nousu rokottaa eniten?

Korkojen noustessa tyypillisesti kasvuyhtiöt, joiden hinnoittelu perustuu enemmän tulevaisuuden odotuksiin, ja joiden oikeaa kassavirtaa voi olla hankala ennustaa. Korkojen nousu vuosina 2022-2023 vaikuttaa osakemarkkinoihin eri tavoin, ja jo nyt on nähty suurta epävarmuutta osakemarkkinoilla.

Etenkin yritysten tilanne, joilla on velkaa paljon suhteessa muuhun rahoitukseen voi herättää huolta sijoittajissa. Korkojen nousu voi nostaa huomattavasti tällaisten yritysten menoja, ja vaikuttaa arvostustasoihin.

Inflaatio ja korkojen nousu tilanteessa osakkeiden hintojen suurimmat eroavaisuudet ovat kuitenkin olleet sektoreittain. Esimerkiksi energiasektori ja rahoituspalvelut ovat nostaneet indeksiään, siinä missä esimerkiksi teknologia sekä terveydenhuollon alojen yritysten osakkeiden arvot kärsivät. Tässä taustalla on edellä mainittu pankkien noussut tulotaso. Energiasektorin yritysten taustalla taas on sota eikä niinkään inflaatio itsessään. Sodan vuoksi energian kysyntä paikallisilta yrityksiltä on noussut, ja täten myös energiayrityksiin kohdistuu suuria odotuksia näinä vaikeina aikoina.

Toki inflaatio rokottaa myös sijoituksia, joiden arvonnousu ei ole suurta. Koska inflaatio syö rahan arvoa, tulee kurssikasvun olla suurempi kuin inflaation kasvu, jotta saisit ainakin säilytettyä sijoittamasi rahan arvon. Tästä ilmiöstä puhutaan yleensä juuri tilanteessa, jossa kannustetaan sijoittamaan rahat sen sijaan että säästäisit niitä pankin säästötilillä, koska usein sieltä saatava korko saattaa olla jopa matalampi kuin inflaatio. Perinteisesti osakkeita on kuitenkin pidetty suojana inflaatiota vastaan, ja tämän vuoksi osakesijoittamisesta ei kannatakaan kokonaan luopua talouden vaikeina aikoina.

Korkojen nousu ja osakkeet

Korkojen nousun vaikutus osakemarkkinoihin on ollut huomattava, ja monet sijoittajat ovatkin huomanneet vaikutuksen siinä, että lähes kaikki sijoitukset osakesalkussa ovat punaisella.

Jos yrityksen kasvun katsotaan hidastuneen, tai sen liiketoiminnan olevan vähemmän kannattavaa – joko suurempien velkakulujen tai pienempien tulojen vuoksi – tulevien kassavirtojen arvioitu määrä laskee (kokenut sijoittaja ei kuitenkaan jää pelkästään kiinni tämän hetkisiin lukemiin, vaan analysoi tarkasti tätä hetkeä ja pidemmälle tulevaan).

Jos riittävän monen yrityksen osakekurssi laskee, koko markkina tai keskeiset indeksit, jotka monet ihmiset rinnastavat markkinoihin – Dow Jones Industrial Average, S&P 500, OMXH jne. laskevat. Kun odotukset yrityksen kasvusta ja tulevista kassavirroista ovat heikentyneet, sijoittajat eivät saa osakekurssien noususta yhtä paljon tuottoa. Tämä voi tehdä osakkeiden omistamisesta vähemmän haluttavaa. Osakkeisiin sijoittamista korkojen nousu aikana voidaan pitää muita kohteita riskialttiimpana (toki myös pitkässä juoksussa tuottavampana – riski ja tuotto kulkevat käsi kädessä), mutta valitessasi sijoituskohteesi huolellisesti sinulla ei pitäisi olla hätää. Joten tutustu yhtiöihin. Tee omaa analyysiä ja pyri tunnistamaan kurssilaskujen ja -nousujen perimmäiset syyt.

Vaikka korkojen ja osakemarkkinoiden välinen suhde on epäsuora, ne liikkuvat yleensä vastakkaisiin suuntiin. Yleisenä nyrkkisääntönä voidaan sanoa, että kun keskuspankki laskee korkoja, osakemarkkinat nousevat; kun taas keskuspankki nostaa korkoja, osakemarkkinat laskevat. Tämä nyrkkisääntö ei kuitenkaan aina toteudu, joten yhteistä ohjenuoraa siihen miten korkojen nousun vaikutus osakemarkkinoihin toimii.

Miksi korkojen nousu heiluttaa osakkeita?

Korkojen nousu heiluttaa osakkeita, sillä se muuttaa niiden tulevaisuuden arvioitua kassavirtaa, joka sitten näkyy etenkin kasvuyritysten osakkeiden hinnoissa rajusti, sillä niiden arvo perustuukin usein arvioituun tulevaisuuden kehitykseen enemmän kuin nykyiseen kassavirtaan.

Korkojen nousu ja teknologiaosakkeet

Miksi sitten teknologiaosakkeet ovat erityisesti kärsineet korkojen noususta? Tyypillisesti teknologiayritykset mielletään kasvuyhtiöiksi, sillä niiden arvo perustuu lähinnä tulevaisuuden odotuksiin eikä positiiviseen kassavirtaan. Osakkeiden hintaa usein arvioidaan laskemalla tulevaisuuden kassavirtoja, jossa nykyarvoon vaikuttaa diskonttauskorko. Jos korko nousee, niin nykyarvo laskee. Jopa suurempien teknologiaosakkeiden, kuten Applen kurssi on ollut laskussa viimeisen kuuden kuukauden aikana. NASQAD-100-indeksi, joka on teknologiayritysten indeksi, on viimeisen kuuden kuukauden aikana laskenut jopa lähes 24 prosenttia.

Korkojen nousu ja rahastot

Rahastoja on erilaisia – on rahastoja, jotka sijoittavat vain osakemarkkinoille, tai vain korkomarkkinoille. Voit myös valita yhdistelmärahaston, joka sijoittaa sekä korkoihin että osakkeisiin. Sijoittajien kannalta inflaatio ja korkojen nousu vaikutus näkyy eniten korko – ja yhdistelmärahastoihin sijoittaessa.

Osakesijoittajana rahasto voi tuoda jopa turvaa – riippuen toki rahastosta. Tässä taloustilanteessa eniten kärsivät esimerkiksi teknologiarahastot. Toisaalta rahaston ideana on hajauttaa sijoituksia, ja etenkin jos olet valinnut rahaston, jossa osuudet on hajautettu hyvin erilaisiin kohteisiin voivat varasi olla hieman enemmän turvassa inflaatio ja korkojen nousu vaikutukselta.

Korkojen nousu ja korkorahastot

Perinteisesti korkojen nousu vaikuttaa korkorahastoihin negatiivisesti. Vaikka heti ensimmäiseksi voisi tulla ajatus, että korkojen nousuhan nostaa korkorahaston arvoa, ei tämä ole oikea lähestymistapa asiaan. Kun korkotaso nousee, korkopapereiden hinnat laskevat ja täten rahaston hinta laskee seurauksena. Vanhan korkopaperin arvostus heikkenee, koska esimerkiksi kaksi vuotta sitten liikkeelle laskettu korkopaperi tarjoaa huomattavasti huonompaa tuottoa kuin korkeammalla tasolla liikkeelle laskettavat korkopaperit. Perinteisesti pitkiin korkopapereihin sijoittavat rahastot sisältävät enemmän riskiä korkojen nousun tilanteessa kuin lyhyisiin korkopapereihin sijoittavat rahastot, sillä mitä pidempi koron juoksuaika on, sen enemmän korkosijoituksen arvo laskee.

Korkojen nousu ja asuntosijoittaminen

Korkojen nousu 2023 heijastuu etenkin asuntomarkkinoille. Nollakorkojen aikana lainaraha oli halpaa, ja täten esimerkiksi asuntosijoittajan oli edullista ottaa lainaa rahoittaakseen asunnon osto. Nyt kuitenkin korkojen nostaessa lainarahan hintaa, asuntosijoittamisesta tulee vähemmän kannattavampaa. Usein kuitenkin sijoitusasunnon ostoon hyödynnetään velkavipua, ja tarkoituksena on, että esimerkiksi vuokratessa eteenpäin vuokranmaksaja kattaa takaisinmaksun summan. Korko voi kuitenkin nostaa kuukausierää. Korkojen nousu tyypillisesti mielletäänkin yhdeksi asuntosijoittajan suurimmista riskeistä.

Korkojen nousu ja asuntojen hinnat

Vaikka korkojen nousu voi olla negatiivinen asia asuntosijoittajalle, voi tässä olla myös hyviäkin puolia. Kun lainan hinta on halpa, kysyntä asuntolainoille kasvaa. Tämä tarkoittaa sitä, että yhä useampi on kykeneväinen ostamaan asunnon, jolloin myös asuntojen hinnat ovat korkeammalla. Koska myös asuntomarkkinoilla toimivat kysynnän ja tarjonnan lait, voi korkojen nousu vaikuttaa asuntojen kysynnän laskemiseen, mikä sitten tarkoittaa hintojen laskua. Täten siis, jos mielessäsi on asunnon osto, voi pian olla osuva paikka ostolle, vaikka korot ovatkin korkeammalla. Toisaalta tämä tilanne ei hyödytä kaikkia, sillä jos olet pohtinut asuntosi myymistä voi tällainen tilanne olla sinulle hyvin epäedullinen.

Miten varautua korkojen nousuun?

Osakesijoittajana korkojen nousuun ei ole montaa tapaa suojautua. Inflaatio ja korkojen nousu ovat yksi talouden monista mahdollisista vaiheista, ja oikeastaan viimeiset pari vuotta ovatkin koronaromahdusta lukuun ottamatta olleet sijoittajan kulta-aikaa.

Yksi keino suojautua korkojen nousulta on kuitenkin sijoitusten riittävä hajauttaminen. Hajautus perinteisesti pienentää riskiä, ja kuten aikaisemmin mainittu, myös korkojen noustessa eivät kaikkien alojen kurssit laske samanaikaisesti – kuten edellä mainittu, tässäkin tilanteessa on voittajia, esimerkiksi rahoitusalan yritysten omistajat. Yleisesti ottaen kannattaa hankkia joitakin defensiivisiä osakkeita, eli osakkeita, jotka eivät ole erityisen suhdanneherkkiä.

Osakesijoittajan on hyvä ottaa hajauttamisen kannalta huomioon:

- Sijoituskohtainen hajautus

- Toimialakohtainen hajautus

- Ajallinen hajautus

- Yhtiön kokoluokkaan liittyvä hajautus

- Yhtiöiden suhdanneherkkyys – defensiiviset ja sykliset

- Arvoyhtiöt vs. kasvuyhtiöt

- Velattomat vs. velalliset yhtiöt

Parhaimmassa tapauksessa sijoitukset kannattaa allokoida eri sijoituskohteisiin – ei vain eri osakkeisiin. Esimerkiksi raaka-aineisiin sijoittaminen voi tasata salkkua tällaisina aikoina, etenkin nyt kun energian hinnat ovat korkealla. Jos kartat riskejä erityisen paljon, voivat arvometallit olla sinulle oikea keino hajauttaa sijoituksiasi, sillä yleisesti ottaen esimerkiksi kultaa pidetään sijoittajan turvasatamana.

Vaikka korkojen nousu laskeekin osakekursseja, on hyvä muistaa, että taloudessa tulee aina olemaan nousu – ja laskukausia. Pahin virhe mitä sijoittaja voi tehdä laskukaudella on myydä hyvät sijoitukset pois niiden ollessa laskussa. Toki tämä on myös hyvin tilannekohtaista, ja mikäli näet että inflaatio ja korkojen nousu tilanne on vaikuttanut johonkin tiettyyn omistamaasi yritykseen ja sen toimintaan huolestuttavan paljon, kannattaa harkita myyntiä.

Asuntosijoittajan näkökulmasta voit varautua korkojen nousuun esimerkiksi korkosuojausmekanismilla. Pankit tarjoavat erilaisia korkokattoja tai kiinteäkorkoisia lainoja. Moni jättikin korkosuojausmekanismin hyödyntämättä, sillä uskoi korkojen pysyvän lähellä nollaa. Inflaatio ja korkojen nousu tilanne on kuitenkin hyvä esimerkki siitä, miksi käyttää äärimmäistä varovaisuutta ja mikäli on kykeneväinen, hankkia kiinteäkorkoinen laina tai korkokatto pahan päivän varalle.

Huom! Sivun sisältöä ei tule ottaa sijoitusneuvona. Jokainen sijoittaja on vastuussa omista varoistaan ja niiden sijoittamisesta.

Sinua saattaa kiinnostaa myös nämä:

Usein kysytyt kysymykset

Inflaatio tarkoittaa rahan arvon laskua, täten siis myös sijoitustesi arvo laskee. Yhdellä eurolla saa aikaisempaa vähemmän, joten inflaatio siis syö osakkeista saatua tuottoa.

Tyypillisesti korkojen nousu on laskenut osakkeiden hintoja, sillä yritysten arvotuksessa käytettävä korko nousee, jolloin osakkeen arvioitu hinta tänään voi laskea. Tämä ei kuitenkaan koske kaikkia osakkeita, sillä esimerkiksi rahoitusalan yrityksiin korkojen nousu voi vaikuttaa positiivisesti.

Korkojen nostamisen tarkoitus on säädellä inflaatiota, sillä lainarahan hinnan ollessa kalliimpi, kulutus vähenee ja täten hinnat laskevat samalle tasolle kysynnän kanssa.

Inflaatio nostaa korkoja, sillä rahan arvon laskiessa kotitalouksilla ei välttämättä ole samanlaisia varoja elämiseen, jolloin lainarahan kysyntä lisääntyy. Mitä enemmän kysyntää lainarahalla on, sitä korkeammat ovat myös korot. Toisaalta korkoja käytetään myös inflaation säätelyyn osana keskuspankin rahapolitiikkaa.

Korkojen noustessa on hyvä harkita esimerkiksi arvo-osakkeita, laatuosakkeita tai rahoitusalan yrityksiä sijoituskohteiksi. Etenkin rahoitusalan yritysten kassavirta lisääntyy, sillä lainarahan hinnat noustessa saavat pankit enemmän tuloa. Korkojen noustessa voi harkita myös raaka-aineita tai muita vaihtoehtoisia sijoituskohteita.

- Käy kauppaa osakkeilla, valuutoilla ja hyödykkeillä

- Helppokäyttöinen ja selkeä alusta – yli 20 milj. käyttäjää

- Saatavilla suomenkielisenä

- Tilin avaaminen on ilmaista ja osakkeissa 0% palkkio (muita palkkioita saatetaan periä)

- Kokeile demotilaa – Demotila on riskitön tapa oppia, miten alusta toimii

Vastuuvapauslauseke: eTorossa voit sijoittaa myös CFD-, eli hinnanerotussopimuksiin (viputuotteet). Ne ovat monimutkaisia sijoitustuotteita, joissa on

aina riskinä pääoman menettäminen vipuvaikutuksen vuoksi. Noin {etoroCFDrisk}% piensijoittajista menettää rahaa hinnanerotussopimuksien kanssa. Sinun tulee arvioida,

ymmärräthän sijoitustuotteiden toimintalogiikan ja onko sinulla varaa menettää rahaa.